Ein halbes Jahr vor der Bundestagswahl positionieren sich die Parteien zur Frage einer Reform der Einkommensteuer. Den Anfang haben SPD, Grüne und Die Linke gemacht. Die drei Parteien verfolgen dabei den gleichen Ansatz: Gering- und Durchschnittsverdiener entlasten, Spitzenverdiener belasten. Allerdings gibt es auch Unterschiede.

Wahlprogramme zur Einkommensteuer: Unten entlasten, oben belasten

Ein halbes Jahr vor der Bundestagswahl positionieren sich die Parteien zur Frage einer Reform der Einkommensteuer. Den Anfang haben SPD, Grüne und Die Linke gemacht. Die drei Parteien verfolgen dabei den gleichen Ansatz: Gering- und Durchschnittsverdiener entlasten, Spitzenverdiener belasten. Allerdings gibt es auch Unterschiede.

Nach und nach stellen die Parteien ihre Ideen für die Bundestagswahl im Herbst vor. SPD, Grüne und Die Linke haben bereits einen Entwurf ihres Wahlprogramms präsentiert. CDU/CSU, FDP und AfD werden voraussichtlich in den kommenden Wochen folgen.

Steuerpolitisch liegt ein Augenmerk auf einer Reform der Einkommensteuer. Alle drei Parteien machen in ihren Programmentwürfen Vorschläge dazu. Die SPD will kleine und mittlere Einkommen entlasten, während die oberen 5 Prozent der Einkommensverteilung mehr bezahlen sollen. Festhalten wollen die Sozialdemokraten an der sogenannten Reichensteuer, der Aufschlag in Höhe von 3 Prozentpunkten soll künftig ab einem zu versteuernden Einkommen von 250.000 Euro gelten (SPD, 2021).

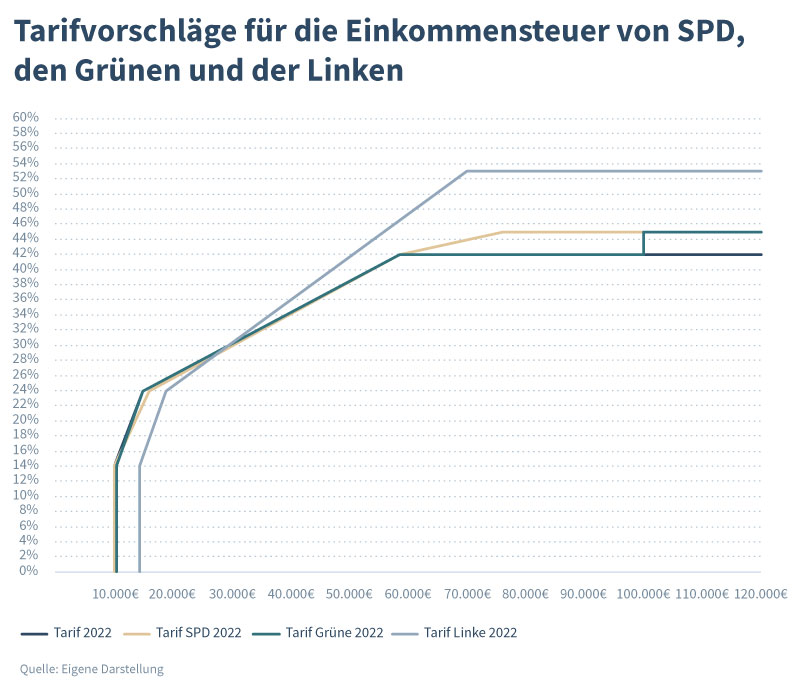

Beim Ziel, kleine und mittlere Einkommen zu entlasten, stimmt die SPD mit den Grünen überein. Allerdings formulieren die Grünen (2021) ihr Vorhaben konkreter. Der Grundfreibetrag soll steigen, während der Tarif für kleine und mittlere Einkommen unangetastet bliebe. Allerdings sollen höhere Einkommen stärker belastet werden, indem für zu versteuernde Einkommen ab 100.000 Euro (bei Zusammenveranlagung 200.000 Euro) der Spitzensteuersatz sprunghaft von 42 auf 45 Prozent steigt. Analog soll auch der Reichensteuersatz um 3 Prozentpunkte auf 48 Prozent steigen. Wie bei der SPD soll der Reichensteuersatz bei Alleinveranlagung ab 250.000 Euro Jahreseinkommen greifen.

Am umfangreichsten und konkretesten sind die Vorstellungen der Partei Die Linke (2021). In Übereinstimmung mit den Grünen will Die Linke den Grundfreibetrag erhöhen. Als Zielwert sind 14.400 Euro pro Jahr angegeben – eine Erhöhung um 44 Prozent bezogen auf das Jahr 2022. Der Spitzensteuersatz des linear-progressiven Tarifverlaufs soll von 42 auf 53 Prozent steigen und ab 70.000 Euro Jahreseinkommen gelten. Derzeit beginnt der Spitzensteuersatz bei rund 58.000 Euro. Der bisherige Reichensteuersatz soll auf 60 Prozent festgelegt werden und zudem ein zweiter Reichensteuersatz in Höhe von 75 Prozent für Einkommen ab 1 Million Euro eingeführt werden. Diese Änderungen würden dazu führen, dass ein Alleinstehender mit einem zu versteuernden Einkommen bis 78.000 Euro pro Jahr insgesamt entlastet wird. Wer mehr verdient, müsste aufgrund der sehr hohen Steuersätze deutlich mehr zahlen als zurzeit.

Die Aufkommenswirkungen der Reformvorschläge sind sehr unterschiedlich. Die Grünen wollen in keinem Fall auf Einnahmen verzichten und daher die Reform mindestens aufkommensneutral ausgestalten. Faktisch begrenzt dies den Spielraum bei der Erhöhung des Grundfreibetrags, da die Mehrbelastung für höhere Einkommen konkret benannt wird. Bei der SPD werden keine Angaben zum Aufkommenseffekt gemacht. Klar ist aber, dass die Vorgabe, nur die oberen 5 Prozent stärker zu belasten, eine Entlastung für die restlichen 95 Prozent bedeutet. Durch diese Vorgabe kann die Entlastung allerdings nicht sonderlich hoch ausfallen. Die Vorschläge der Linken führen insgesamt zu einer Steuerentlastung in Höhe von rund 10 Milliarden Euro. Bei dieser Betrachtung bleiben weitere Ideen der Parteien, unter anderem zur Reform des Ehegattensplittings und der Abgeltungsteuer, außen vor, auch wenn diese ebenfalls Effekte auf das Einkommensteueraufkommen hätten.

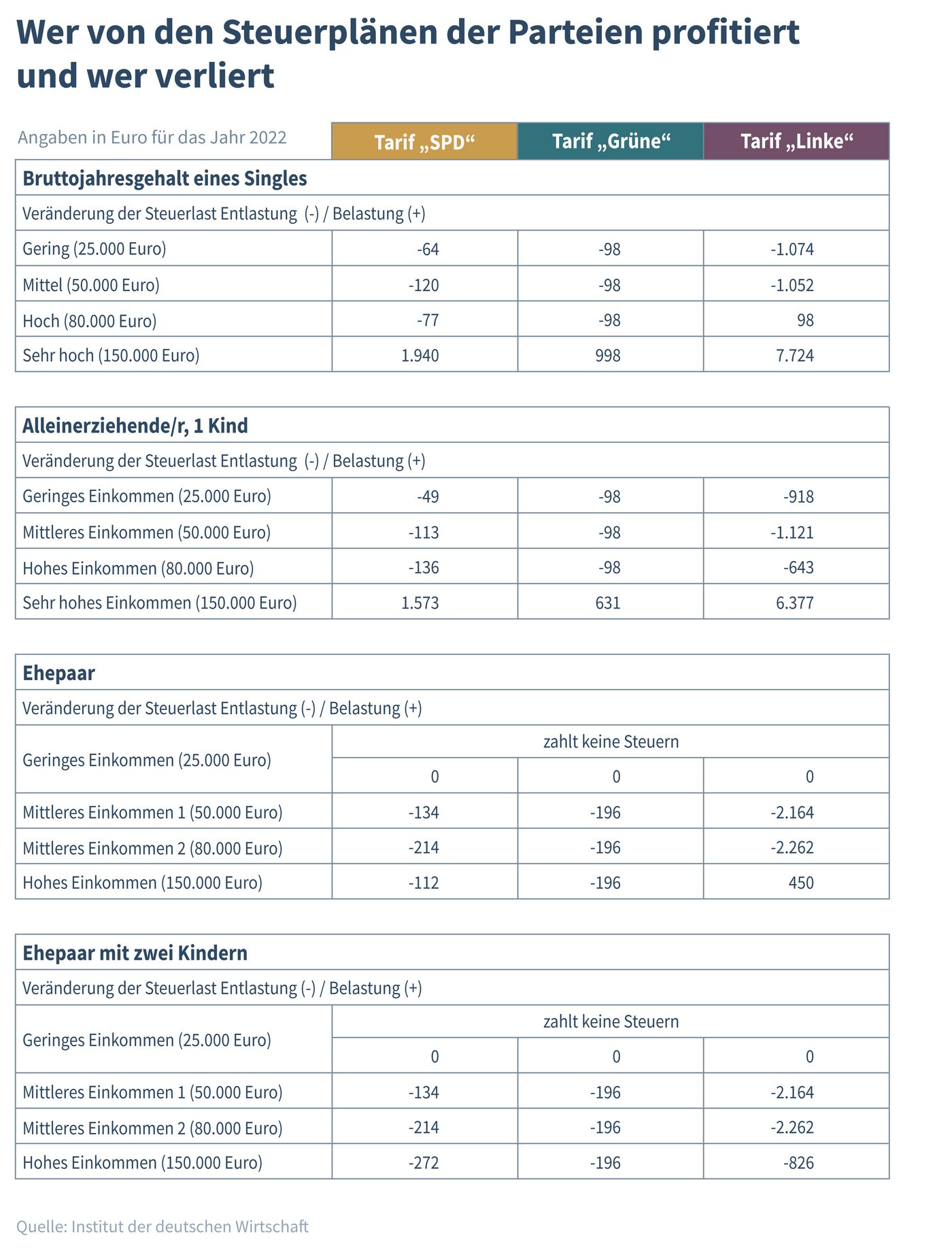

Mit Blick auf den einzelnen Steuerzahler hätten die Reformvorschläge der drei Parteien ebenfalls sehr unterschiedliche Auswirkungen. Die Veränderung der Steuerlast wird für Singles mit unterschiedlichen Einkommen verglichen (Tabelle). Im Grundsatz gelten diese Veränderungen auch für andere Haushaltstypen. Der Vorschlag der Grünen führt sogar für Alleinerziehende und Ehepaare bei geringem, mittlerem und hohem Einkommen zum selben Ergebnis, wobei sich der Effekt bei Ehepaaren aufgrund des zweifachen Grundfreibetrags entsprechend verdoppelt. Bei SPD und Linken verschieben sich die Effekte etwas, da der Tarifverlauf verändert wird. Beispielsweise wird ein Ehepaar mit insgesamt 50.000 Euro Bruttogehalt um 134 Euro bei der SPD und 2.164 Euro bei den Linken entlastet – bei 80.000 Euro Bruttogehalt beläuft sich die Entlastung auf 214 Euro (SPD) und 2.262 Euro (Die Linke). Für ein Ehepaar mit Kindern gelten die gleichen Werte, weil das Kindergeld in der Simulationsrechnung unverändert bleibt. In allen Fällen wird bei Verheirateten das bestehende Ehegattensplitting angewendet. Denn zumindest SPD und Grüne planen für bereits bestehende Ehen keine verbindlichen Steuerrechtsänderungen.Die Effekte für Alleinerziehende sind vergleichbar mit denen für Singles, wobei bei Alleinerziehenden in allen Tarifvarianten der zusätzliche Freibetrag von 4.008 Euro zur Geltung kommt. Bei einem Bruttogehalt von 25.000 Euro ist die Entlastung bei SPD und Linken daher etwas geringer als beim Single (49 Euro und 918 Euro). Bei einem Bruttogehalt von 80.000 Euro fällt die Entlastung für Alleinerziehende dagegen aufgrund des zusätzlichen Freibetrags höher aus als für Singles (136 Euro bei der SPD und 643 Euro bei den Linken).

Bei geringem und mittlerem Einkommen ist der Entlastungseffekt bei allen drei Parteien zu finden, wobei der Effekt bei den Linken am stärksten ausfällt. Umgekehrt ist auch die Mehrbelastung bei höherem Einkommen bei den Linken am größten. Der Vorschlag der Grünen hat moderate Effekte. Sehr hohe Einkommen wären in allen drei Fällen von spürbaren Mehrbelastungen betroffen. Allerdings führt eine Erhöhung des Grundfreibetrags ohne Tarifkorrektur zu einem anfänglich deutlich steiler ansteigenden Tarifverlauf. Mit der daraus resultierenden höheren Grenzsteuerbelastung sinken die Arbeitsanreize im unteren Einkommensbereich (Beznoska/Hentze, 2019).

Der SPD-Programmentwurf ist im Vergleich zu den anderen beiden Parteien vage gehalten. Um allerdings die oberen 5 Prozent stärker zu belasten, bedarf es eines höheren Spitzensteuersatzes. Der SPD-Vorsitzende Norbert Walter-Borjans hatte im vergangenen Jahr die Idee eines um 3 Prozentpunkte höheren, dafür später greifenden Spitzensteuersatzes dargelegt (Handelsblatt, 2020). Dieses Vorhaben aufnehmend greift der Spitzensteuersatz annahmegemäß ab 76.000 Euro zu versteuerndem Einkommen und wird auf 45 Prozent erhöht. Da nur die oberen 5 Prozent der Einkommensverteilung mehr Steuern zahlen sollen, stellt sich die Frage nach der Entlastung im unteren Tarifverlauf. Um eine Mehrbelastung der oberen 5 Prozent (Bruttoeinkommen bei Singles ab etwa 80.000 Euro im Jahr) zu erreichen, kann die erste Knickstelle des Tarifs nur um 1.000 Euro verschoben werden. Es bliebe insgesamt noch ein Mehraufkommen von knapp 2 Milliarden Euro. Dieser Vorschlag des SPD-Vorsitzenden ist allerdings nur eine Interpretation, ob der unpräzisen Beschreibung im Programmentwurf sind auch andere Optionen denkbar, zum Beispiel auch mit einer größeren Entlastung im unteren Bereich.

Wahlprogramme zur Einkommensteuer: Unten entlasten, oben belasten

Haushalt 2025: „Die Ampelregierung blendet völlig aus, dass wir 2045 klimaneutral werden wollen“

Ist der neue Haushalt der Bundesregierung zukunftsfähig? Im Handelsblatt-Podcast „Economic Challenges“ enthüllen IW-Direktor Michael Hüther und HRI-Präsident Bert Rürup, warum der Haushaltskompromiss der Ampelkoalition für 2025 zentrale Probleme wie ...

IW

Haushaltseinigung: Kein Problem wirklich gelöst

Nach langem Streit hat die Bundesregierung sich heute auf einen Haushaltsrahmen für 2025 geeinigt – und vor lauter Streit die eigentlichen Herausforderungen übersehen, schreibt IW-Direktor Michael Hüther in einem Gastbeitrag für ZEIT online.

IW