In den vergangenen Jahren war der Ausgleich der Kalten Progression für die Bundesregierung zu einer angenehmen Pflichtübung geworden. Die Privathaushalte wurden im Sinne der Steuergerechtigkeit geringfügig entlastet, ohne dass das Aufkommen nennenswert beeinträchtigt wurde. Doch angesichts der gestiegenen Inflationsrate geht es künftig um deutlich mehr Geld.

Hohe Inflation entfacht Kalte Progression

In den vergangenen Jahren war der Ausgleich der Kalten Progression für die Bundesregierung zu einer angenehmen Pflichtübung geworden. Die Privathaushalte wurden im Sinne der Steuergerechtigkeit geringfügig entlastet, ohne dass das Aufkommen nennenswert beeinträchtigt wurde. Doch angesichts der gestiegenen Inflationsrate geht es künftig um deutlich mehr Geld.

Während die Inflationsrate über viele Jahre unter 2 Prozent lag, erreichte der Verbraucherpreisindex als relevante Inflationskennzahl im vergangenen Jahr die 3-Prozent-Marke (BMWK, 2022). Dies war der höchste Anstieg seit dem Jahr 1993 (BMWi, 2021). Zum Jahresbeginn hat sich die Teuerung noch einmal beschleunigt. Im Januar lag die Inflationsrate bei rund 5 Prozent (Destatis, 2022). Der Angriff Russlands auf die Ukraine hat einen Rückgang der Inflationsrate aufgrund der steigenden Rohstoffpreise unwahrscheinlicher gemacht. In Szenariorechnungen wird von bis zu 6,1 Prozent in diesem Jahr und gut 5 Prozent im nächsten ausgegangen (Kolev/Obst, 2022). In einer mittleren Variante unterstellen wir daher zur Berechnung der Kalten Progression sowohl im Jahr 2022 als auch im Jahr 2023 eine Teuerungsrate von 5 Prozent. Dies entspricht für 2022 auch der korrigierten Prognose der Bundesbank (Bundesbank, 2022).

Für den Fiskus bedeutet eine höhere Inflationsrate, dass der Ausgleich der Kalten Progression stärker ins Gewicht fällt. Die Kalte Progression tritt auf, wenn die Löhne lediglich in Höhe der Inflationsrate steigen und damit real konstant bleiben, der Staat aber einen höheren Steuersatz erhebt, weil der Steuertarif die Inflationswirkung ignoriert.

Bei Inflationsraten unter 2 Prozent lag der Aufkommenseffekt für den Staat bei weniger als 4 Milliarden Euro. Im Jahr 2021 wurden die Tarifeckwerte um lediglich 1,2 Prozent verschoben, während die Inflationsrate bei 3,1 Prozent lag. Vor diesem Hintergrund hat die Bundesregierung beschlossen, zumindest den Grundfreibetrag rückwirkend zum 1. Januar 2022 um 363 Euro anzuheben, um einen Teil des von der Regierung in dieser Höhe nicht antizipierten Effekts der Kalten Progression auszugleichen (Beznoska/Hentze, 2022).

Der künftige Umgang mit der Kalten Progression ist derweil offen. Im Koalitionsvertrag zwischen SPD, Bündnis90/Die Grünen und FDP (2021) findet sich dazu keine Aussage. Strukturelle und im Wahlkampf von allen drei Ampel-Parteien geforderte Steuerentlastungen sind offenbar ohnehin kein Thema mehr (Beznoska/Hentze, 2021).

Dabei stellt sich die Frage einer Tarifanpassung spätestens zum Jahreswechsel 2022/2023 erneut. Bei einer unterstellten Inflationsrate von 5 Prozent, real konstanten Einkommen und einem entsprechenden Ausgleich der Kalten Progression müsste der Fiskus im kommenden Jahr auf rund 12,1 Milliarden Euro aus Einkommensteuer und Solidaritätszuschlag verzichten. Sollte die Inflation auch im Jahr 2023 bei 5 Prozent verbleiben, kämen im Jahr 2024 nochmal schätzungsweise 12,4 Milliarden Euro hinzu. Kumuliert über die beiden Jahre bedeutet dies einen Effekt der Kalten Progression in Höhe von bis zu 37 Milliarden Euro.

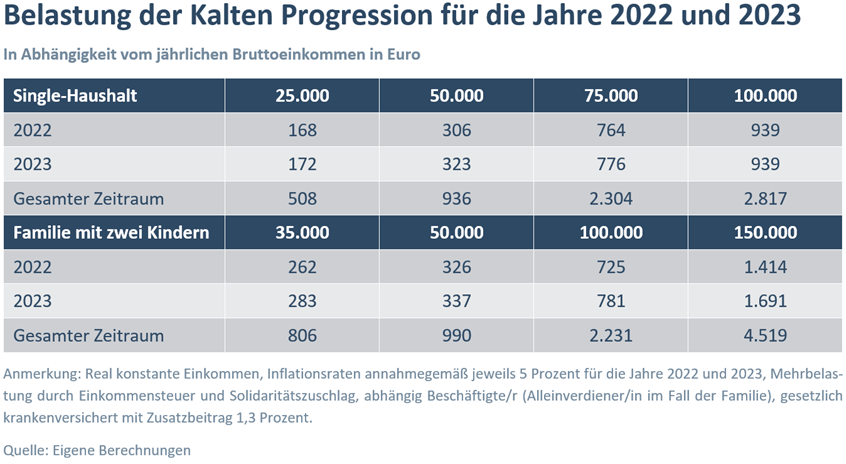

Im Gegenzug würden die Privathaushalte durch die Tarifverschiebung nominal entlastet werden – real sorgt die Anpassung lediglich dafür, dass es bei um die Inflationsrate steigenden Bruttoeinkommen zu keinem Kaufkraftverlust kommt. Während die Entlastung in der Vergangenheit auf Jahressicht oftmals unter 100 Euro lag, würde diese Grenze bei 5 Prozent Inflation auch von Geringverdienern überschritten werden (Tabelle).

Der Effekt beträgt bereits bei einem Jahresbruttoeinkommen von 25.000 Euro in einem Single-Haushalt 168 Euro für das Jahr 2022. Ohne Korrektur des Tarifs kommt dann für das Jahr 2023 neben der weiterhin erhöhten Belastung von 168 Euro noch die Kalte Progression des zweiten Jahres von 172 Euro hinzu. Somit beläuft sich der Effekt bei zwei Jahren versäumter Tarifkorrektur bereits auf 508 Euro an Mehrbelastung.

Bei höherem Einkommen fällt der Effekt entsprechend höher aus. Für das Einkommen von 100.000 Euro beim Single bleibt die zusätzliche Mehrbelastung von 939 Euro jährlich gleich, da sowohl Grenzsteuersatz der Einkommensteuer als auch der Solidaritätszuschlag in dem Einkommensbereich konstant sind. Der Durchschnittsteuersatz erhöht sich allerdings weiterhin gleichmäßig aufgrund der Inflation, so dass der Effekt auch nicht kleiner wird.

Für eine Familie mit einem gemeinsamen Bruttoeinkommen von 100.000 Euro im Haushalt beträgt die Belastung bereits nach einem Jahr 725 Euro. Nach zwei Jahren beläuft sich der Gesamteffekt auf 2.231 Euro. Die Familie ist bei doppeltem Einkommen des Singles mehr als doppelt so stark von der Kalten Progression betroffen, da sie sich durch höhere Abzüge in einer steileren Progressionsstufe des Steuertarifs befindet.

Steuerprogressionsbericht sollte Vorgabe für Tarifanpassungen sein

Eine politische Entscheidung zum künftigen Ausgleich der Kalten Progression ist für den Herbst zu erwarten. Maßgeblich dafür dürfte der dann erscheinende Steuerprogressionsberichts sein, der in der Vergangenheit die Tarifanpassung vorgezeichnet hat (Deutscher Bundestag, 2020a). Die Anpassung des Grundfreibetrags folgt allerdings dem Existenzminimumbericht. Hintergrund ist, dass das Existenzminimum stets steuerfrei gestellt werden muss (Deutscher Bundestag, 2020b). In jedem Fall wird dadurch ein Teil der Kalten Progression von Verfassungswegen her ausgeglichen. Ein struktureller Ausgleich der Kalten Progression ist allerdings nur möglich, wenn gleichzeitig die Tarifeckwerte um die Inflationsrate angehoben werden.

Die Verschiebung des Tarifverlaufs zur Vermeidung der Kalten Progression wäre zumindest ein Zeichen, dass die Bundesregierungen bestrebt ist, Steuererhöhungen zu verhindern und Steuergerechtigkeit herzustellen. Sollte die Regierung in diesem Punkt nicht an die Große Koalition anknüpfen, wäre dies steuersystematisch ein Rückschritt.

Hohe Inflation entfacht Kalte Progression

Stellungnahme für den Vorsitzenden des Finanzausschusses des Landtags Schleswig-Holstein: Schuldenbremse und Investitionsquoten

Angesichts der bestehenden Herausforderungen, insbesondere der Transformation zur Klimaneutralität, erscheinen die bestehenden Grenzwerte der Schuldenbremse als zu eng. Dies gilt umso mehr nach dem Urteil des Bundesverfassungsgerichts vom 15. November 2023, in ...

IW

Schuldenbremse: Frische Impulse dank systematischer Steuerreformen

IW-Direktor Michael Hüther plädiert in einem Gastbeitrag für das Handelsblatt für eine Ordnungspolitik, die endlich auf der Höhe der Zeit ist und neue Impulse für die Wirtschaft setzt. Sein Vorschlag: ein neuer Ausnahmetatbestand.

IW