Die Grundsteuerreform wird aufgrund höherer Immobilienbewertungen regional zu Mehreinnahmen führen, die allerdings zum Großteil mit Zahlungen im Finanzausgleich verrechnet werden. Das gilt auch, wenn im Sinne der angestrebten Aufkommensneutralität gleichzeitig die Hebesätze sinken. Die Politik sollte daher bei der Umstellung das Normierungsverfahren aushebeln.

Finanzausgleich konterkariert Grundsteuerreform

IW-Kurzbericht

Die Grundsteuerreform wird aufgrund höherer Immobilienbewertungen regional zu Mehreinnahmen führen, die allerdings zum Großteil mit Zahlungen im Finanzausgleich verrechnet werden. Das gilt auch, wenn im Sinne der angestrebten Aufkommensneutralität gleichzeitig die Hebesätze sinken. Die Politik sollte daher bei der Umstellung das Normierungsverfahren aushebeln.

Unabhängig von der genauen Ausgestaltung der Grundsteuerreform wird die unausweichliche Neubewertung der Grundstücke und Immobilien zu Veränderungen führen. In Regionen, in denen der Immobilienwert im Vergleich zu den zugrundliegenden Einheitswerten aus den Jahren 1964 (westdeutsche Bundesländer) und 1935 (ostdeutsche Bundesländer) besonders gestiegen ist, ist eine Vergrößerung der Bemessungsgrundlage absehbar (Henger/Schaefer, 2015). Die Regierung betont das Ziel einer aufkommensneutralen Reform, die durch eine gleichzeitige Absenkung der Hebesätze erreicht werden soll. Es ist aber fraglich, ob dies erreicht wird, da die Kommunen über den jeweiligen Hebesatz entscheiden. In jedem Fall wird die Reform Verwerfungen mit Blick auf den Länderfinanzausgleich mit sich bringen.

Da die Steuereinnahmen der Kommunen im Finanzausgleichssystem zwischen Bund und Ländern derzeit zu rund zwei Dritteln und ab dem Jahr 2020 zu drei Vierteln Berücksichtigung finden, beeinflussen die kommunalen Grundsteuereinnahmen die Finanzkraft eines Bundeslandes. Dabei werden aber nicht die tatsächlichen Grundsteuereinnahmen in den Finanzausgleich einbezogen, sondern es gilt vor dem Hintergrund der lokal festzulegenden Hebesätze ein Normierungsverfahren, nach dem der bundesweite Durchschnittshebesatz multipliziert mit dem Immobilienwert ein fiktives Aufkommen je Bundesland ergibt, das in den Finanzausgleich einfließt. Sofern der Hebesatz in einem Bundesland unterhalb des bundesweiten Durchschnittssatzes liegt, werden dem Bundesland folglich höhere Steuereinnahmen zugerechnet, als es tatsächlich hat. Liegt der Hebesatz in einem Bundesland oberhalb des Bundesdurchschnitts, verhält es sich entsprechend umgekehrt. Es besteht ein Anreiz, den Steuersatz zu erhöhen oder ihn zumindest nicht zu senken. Dies hat zur Folge, dass durch eine höhere Bemessungsgrundlage bedingte Mehreinnahmen die Finanzkraft des jeweiligen Bundeslandes unmittelbar erhöhen, während eine korrespondierende Hebesatzsenkung die Finanzkraft aufgrund der Normierung nicht oder zumindest nicht merklich reduziert. Ein minimaler Effekt stellt sich dadurch ein, dass eine Senkung des Hebesatzes in einer Gemeinde den bundesweiten Schnitt ebenfalls reduziert und dadurch die für den Länderfinanzausgleich fiktiven Grundsteuereinnahmen geringer ausfallen lässt.

Dadurch wird die von der Bundesregierung gewünschte Senkung der Hebesätze bei einer höheren Immobilienbewertung konterkariert. Denn die derzeit geltende Systematik soll nach dem vorliegenden Gesetzentwurf für die Grundsteuerreform beibehalten (Deutscher Bundestag, 2019) und auch von möglichen Öffnungsklauseln für die Bundesländer nicht tangiert werden (BMF, 2019). Das bedeutet, dass für die Grundsteuer im Finanzausgleich zwischen Bund und Ländern stets eine bundeseinheitliche Methodik angewendet wird, auch wenn einzelne Bundesländer mittels der Öffnungsklausel eine abweichende Bewertung einführen sollten.

Allerdings werden die neuen Regelungen für den Länderfinanzausgleich erst in rund zehn Jahren relevant werden, da die Neubewertung ab dem Jahr 2025 Grundlage für die Erhebung der Steuer sein wird und zudem für die Jahre 2026 und 2027 Übergangsregeln vorgesehen sind. In den Jahren 2028 und 2029 fließen die neuen Werte dann teilweise in die Arithmetik des Finanzausgleichs ein, ab 2030 vollständig (Deutscher Bundestag, 2019).

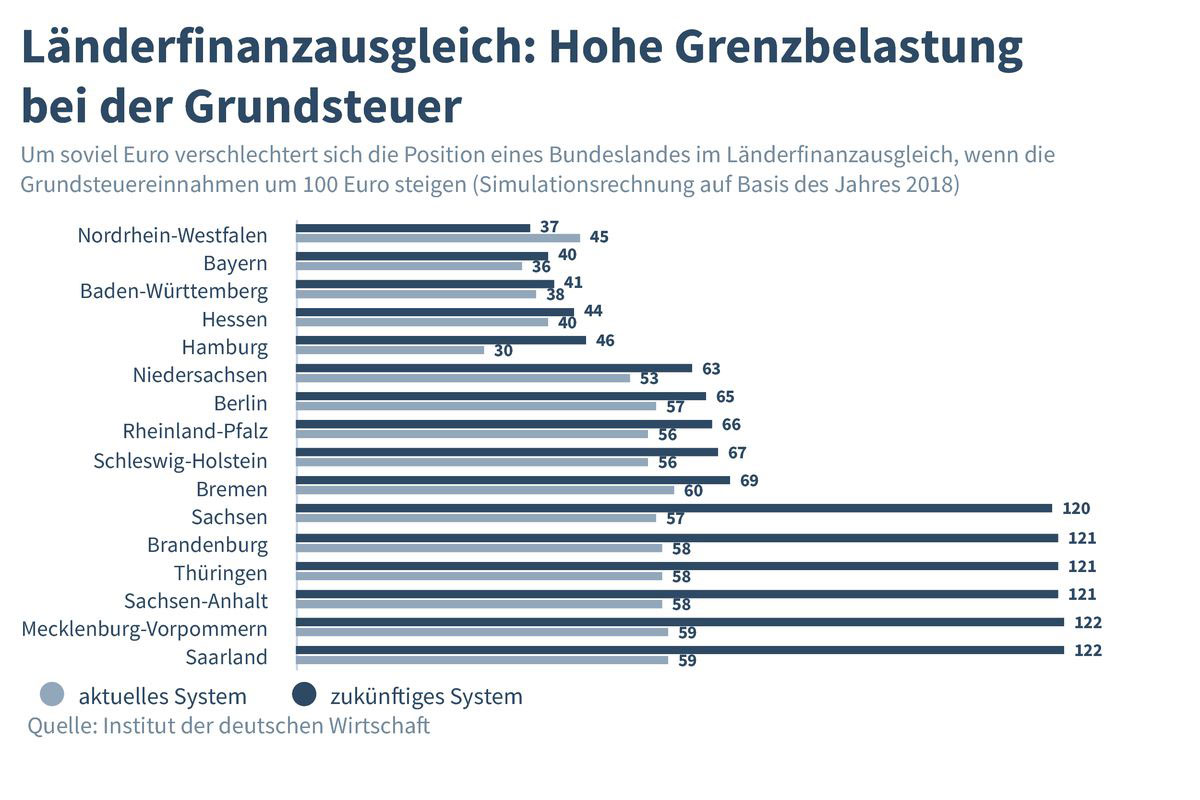

Für ein Bundesland, in dem die Kommunen nach der Reform bei größerer Bemessungsgrundlage und geringerem Hebesatz das gleiche Aufkommen wie zuvor erwirtschaften, bedeutet dies im Rahmen des Finanzausgleichssystems eine Schlechterstellung. Dies lässt sich anhand des Konzepts der Grenzbelastung veranschaulichen (Hentze, 2017): Das heißt, in welcher Höhe muss ein Bundesland auf Zahlungen aus dem Länderfinanzausgleich verzichten, wenn die originären Steuereinnahmen in dem Bundesland durch eine Höherbewertung der Immobilien steigen.

Die Grenzbelastung bei der Grundsteuer wird nach der Neuregelung des Finanzausgleichsystems ab dem Jahr 2020 für alle Bundesländer bis auf Nordrhein-Westfalen höher liegen als derzeit (Grafik). Nordrhein-Westfalen stellt einen Sonderfall dar, da es in der Simulationsrechnung nach der Neuregelung des Finanzausgleichssystems zu den Geberländern zählt, während es im jetzigen System ein Nehmerland ist. Die ansonsten höheren Werte liegen zum einen daran, dass in Zukunft die kommunalen Steuereinnahmen stärker als bisher zur Bestimmung der Finanzkraft einbezogen werden. Zum anderen erhöht der Bund die Quoten für die Bundesergänzungszuweisungen (BEZ) und führt zudem weitere BEZ für die Gemeinden ein, so dass künftig ein höherer Ausgleichsbetrag wegfällt, wenn sich die Finanzkraft eines Nehmerlandes verbessert (Wissenschaftlicher Beirat, 2015). Bei Nehmerländern, die aufgrund der geringen Finanzkraft ihrer Kommunen Gemeinde-BEZ erhalten, liegt die Grenzbelastung insgesamt bei rund 120 Prozent (ostdeutsche Flächenländer und das Saarland). Insgesamt würden sich Land und Kommunen bei einer Höherbewertung der Immobilien folglich schlechterstellen, da der Rückgang der Zuweisungen die Mehreinnahmen bei der Grundsteuer übersteigen würde. Ohne Gemeinde-BEZ wird bei den Nehmerländern ein Grenzbelastungsniveau von 63 bis 69 Prozent erreicht, was immer noch deutlich höhere Werte bedeutet als bei den Geberländern Bayern, Baden-Württemberg, Hamburg, Hessen und Nordrhein-Westfalen.

Veranschaulicht am Beispiel Berlin setzt sich die Grenzbelastung bei Inkrafttreten der Neubewertung folgendermaßen zusammen: Bei 1 Million Euro mehr Grundsteuereinnahmen muss das Land aufgrund der gestiegenen Finanzkraft im Rahmen des Umsatzsteuerausgleichs auf Zahlungen in Höhe von 440.000 Euro verzichten. Zudem fallen BEZ in Höhe von 210.000 Euro weg. Dies führt per Saldo zu einem Verbleib von 350.000 Euro, also einer Grenzbelastung bezogen auf die 1 Million Euro Mehreinnahmen von 65 Prozent. Bei einem Geberland wie Bayern würden bei einer Erhöhung der Grundsteuereinnahmen in den Kommunen die Ausgleichszahlungen an andere Bundesländer um 40 Prozent der zusätzlichen Einnahmen steigen. Sinken dagegen die Grundsteuereinnahmen eines Nehmerlandes aufgrund einer geringeren Bemessungsgrundlage um 1 Million Euro, steigen die Ausgleichszahlungen der anderen Länder und des Bundes – im Fall von Rheinland-Pfalz um zum Beispiel 660.000 Euro. Zu beachten ist dabei, dass mögliche Mehr- oder Mindereinnahmen auf kommunaler Ebene durch Minder- oder Mehreinnahmen auf Ebene des Landes kompensiert werden. Allerdings liegt die Finanzausstattung der Kommunen in der Verantwortung der jeweiligen Landesregierung, so dass eine gemeinsame Betrachtung sachgemäß ist.

Sinnvoll wäre es vor diesem Hintergrund, bei der Umstellung der Bewertung die im Sinne einer aufkommensneutralen Reform erwünschte Senkung der Hebesätze als Reaktion auf eine durch die Neubewertung vergrößerte Bemessungsgrundlage für den Länderfinanzausgleich vollständig zu berücksichtigen. Dadurch würde sich ein Bundesland, in dem die Grundsteuerreform letztlich aufkommensneutral wäre, im Länderfinanzausgleich weder besser- noch schlechterstellen.

Tobias Hentze: Finanzausgleich konterkariert Grundsteuerreform

IW-Kurzbericht

Haushalt 2025: „Die Ampelregierung blendet völlig aus, dass wir 2045 klimaneutral werden wollen“

Ist der neue Haushalt der Bundesregierung zukunftsfähig? Im Handelsblatt-Podcast „Economic Challenges“ enthüllen IW-Direktor Michael Hüther und HRI-Präsident Bert Rürup, warum der Haushaltskompromiss der Ampelkoalition für 2025 zentrale Probleme wie ...

IW

Haushaltseinigung: Kein Problem wirklich gelöst

Nach langem Streit hat die Bundesregierung sich heute auf einen Haushaltsrahmen für 2025 geeinigt – und vor lauter Streit die eigentlichen Herausforderungen übersehen, schreibt IW-Direktor Michael Hüther in einem Gastbeitrag für ZEIT online.

IW