Mit dem zunehmenden Fachkräftemangel wird gefordert, die Anreize für ein verlängertes Arbeitsleben zu stärken. Für Arbeitnehmer lohnt sich ein späterer Renteneintritt aber schon heute – sowohl mit Blick auf die monatliche Bruttorente als auch auf den Barwert der lebenslang zu erwartenden Rentenzahlungen.

Länger arbeiten lohnt sich im Alter

Mit dem zunehmenden Fachkräftemangel wird gefordert, die Anreize für ein verlängertes Arbeitsleben zu stärken. Für Arbeitnehmer lohnt sich ein späterer Renteneintritt aber schon heute – sowohl mit Blick auf die monatliche Bruttorente als auch auf den Barwert der lebenslang zu erwartenden Rentenzahlungen.

Die Auswirkungen des demografischen Wandels auf die Gesetzliche Rentenversicherung (GRV) lassen sich anhand des Rentenversicherungsberichts der Bundesregierung nachvollziehen. Ohne Reformen droht das Sicherungsniveau vor Steuern bis zum Jahr 2036 von 48,1 Prozent auf 44,9 Prozent zu sinken, der Beitrags-satz von 18,6 Prozent auf dann 21,3 Prozent zu steigen (BMAS, 2022, 41). Noch höhere Beitragssätze drohen, sollte das Sicherungsniveau dauerhaft bei 48 Prozent festgeschrieben werden (Pimpertz/Schüler, 2021, 12).

Obwohl eine verlängerte Erwerbsphase zur Stabilisierung der GRV beitragen könnte (zum Beispiel Wissenschaftlicher Beirat, 2021, 25 ff.), lehnt die Bundesregierung eine weitere Anhebung der Regelaltersgrenze bislang ab. Stattdessen hofft die Ampelkoalition, mit den Erträgen aus der Anlage eines Generationenkapitals den Beitragssatzanstieg bremsen zu können, selbst wenn das Sicherungsniveau konstant bei 48 Prozent liegt. Noch ist aber unklar, wieviel Kapital dafür benötigt wird, und aus welcher Quelle dieses gespeist wer-den kann (Pimpertz/Schüler, 2022, 9 ff.). Gleichzeitig tritt mit dem demografischen Wandel ein zunehmender Fachkräftemangel zutage. Deshalb wird händeringend nach Lösungen gesucht, Arbeitnehmer zu einem späteren Übergang in den Ruhestand zu motivieren. Auch deshalb hat die Bundesregierung die Hinzuverdienstgrenze während der Vorruhestandsphase abgeschafft. Seit Januar können „Frührentner“ in beliebiger Höhe hinzuverdienen. Teuer wird das für die GRV, sollten Gehalt und vorgezogene Altersrente vermehrt parallel bezogen werden (Pimpertz, 2022, 100 f.). Wenn dann das Schlagwort von der „Rente mit 63“ die Runde macht, obwohl die Regelaltersgrenze bis 2031 schritt-weise auf 67 Jahre steigt, könnte das ein kaum realisierbares Anspruchsdenken begünstigen.

Erwerbsbiografie bestimmt Rentenhöhe

Geht es um den Anreiz für einen späteren Renteneintritt, gerät oftmals aus dem Blick, dass sich längeres Arbeiten schon heute für die Versicherten lohnt. Denn grundsätzlich gilt: Je mehr Beitragsjahre und je höher die beitragspflichtigen Verdienste, desto höher die gesetzliche Rente. Darin ähnelt die GRV der kapitalgedeckten Vorsorge, denn auch dort steigt das Vermögen unter ansonsten gleichen Bedingungen mit der Dauer und Höhe der Prämienzahlungen.

Allerdings ist die umlagefinanzierte GRV nach dem Prinzip der Teilhabeäquivalenz organisiert. Das bedeutet, dass sich die Höhe der Rente vorab nicht bestimmen lässt. Vielmehr errechnet sich die Anwartschaft aus dem Verhältnis der individuellen jährlichen Beitragszahlungen zu denen eines Durchschnittsverdieners. Für jedes Beitragsjahr erhält zum Beispiel ein durchschnittlich verdienender Arbeitnehmer einen Entgeltpunkt, Arbeitnehmer mit überdurchschnittlichen Verdiensten erwerben proportional mehr Punkte. Über das Erwerbsleben hinweg werden so Jahr für Jahr Entgeltpunkte gesammelt – je mehr, desto höher die Anwartschaft. Wieviel ein Entgeltpunkt in Euro wert ist, das hängt davon ab, wie hoch die Beitragseinnahmen und Steuerzuschüsse zum Zeitpunkt des Rentenbezugs ausfallen.

Regelaltersgrenze, Zu- und Abschläge

Die Versicherten können nicht völlig frei über ihren Renteneintritt entscheiden. Denn der Gesetzgeber bestimmt mit der Regelaltersgrenze zunächst, ab wann eine Altersrente erstmals abschlagfrei bezogen werden kann. Für einen im Jahr 1961 geborenen Beitragszahler gilt zum Beispiel eine Regelaltersgrenze von 66 Jahren und 6 Monaten. Das bedeutet für ihn, dass erst ab dem 1.7.2027 die Altersrente ohne Kürzung bezogen werden kann – Ausnahmen gelten für besonders langjährig Versicherte mit 45 Versicherungsjahren, die ihre Altersrente bis zu zwei Jahre vorzeitig abschlagfrei beziehen können. Wer weniger als 45 Versicherungsjahre auf-weist, für den ist zwar ein vorzeitiger Rentenbezug ab einem Alter von 63 Jahren möglich, allerdings nur unter Inkaufnahme von Abschlägen. Die um bis zu dreieinhalb Beitragsjahre niedrigere Anwartschaft wird für jedes Jahr vorzeitigen Bezugs zusätzlich um 3,6 Prozent gekürzt. Damit sollen zusätzliche Lasten für die Beitragszahler vermieden werden. Denn ein vorgezogener Rentenbezug erhöht zunächst die Ausgaben der GRV. Diese Aufwendungen sollen aber den „Frührentnern“ – über die verlängerte Bezugszeit verteilt – in Rechnung gestellt werden, um die Rentenkasse langfristig nicht zu belasten (Pimpertz, 2022, 89 ff.). Umgekehrt gilt: Wer die Rente erst nach Überschreiten der Regelaltersgrenze beantragt, dessen gesamte Anwartschaft wird pro Jahr späteren Bezugs um 6 Prozent aufgestockt.

Länger arbeiten lohnt sich

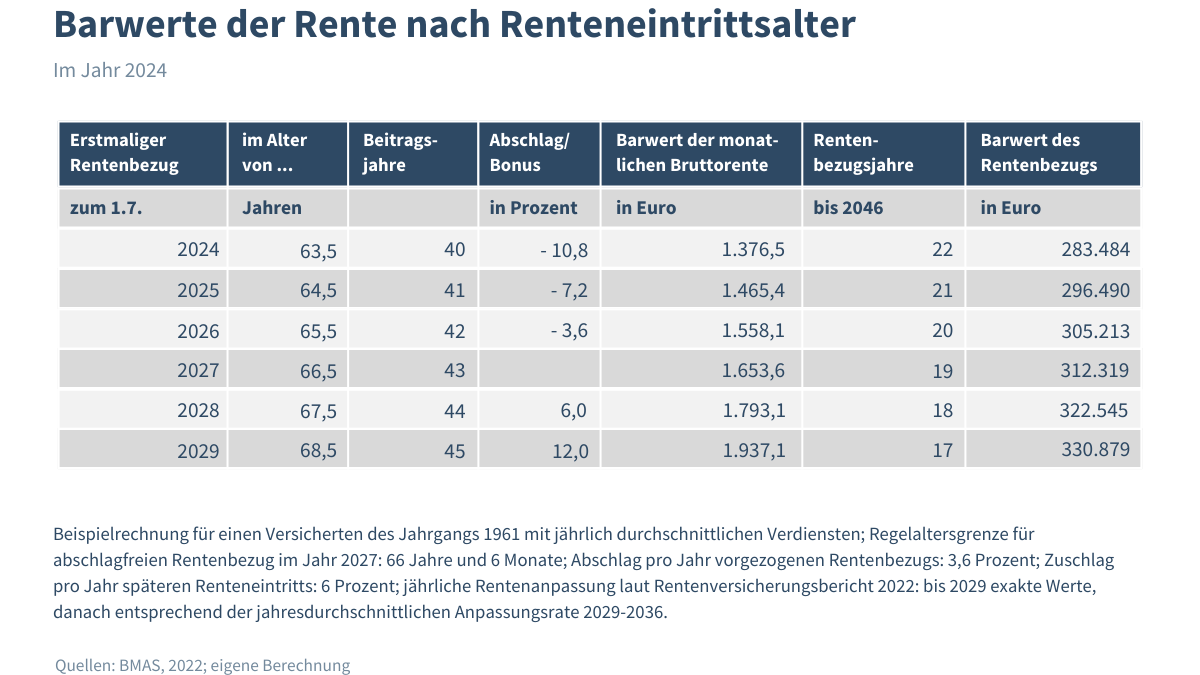

Die Auswirkungen der Renteneintrittsentscheidung auf die Rentenhöhe lässt sich an einer Beispielrechnung nachvollziehen: Angenommen sei ein Arbeitnehmer des Jahrgangs 1961, für den eine Regelaltersgrenze von 66,5 Jahren gilt. Er könnte frühestens im kommenden Jahr mit 63 Jahren in den Ruhestand wechseln. Der Einfachheit halber wird aber angenommen, dass der Renteneintritt drei Jahre vor Erreichen der Regelaltersgrenze erfolgt. Unter der Annahme, dass bis dahin 40 Beitragsjahre mit jeweils durchschnittlichen Verdiensten vorliegen, beträgt die monatliche Bruttorente abzüglich der fälligen Abschläge 1.376,50 Euro. Ein-schließlich der jährlichen Rentenanpassung wird diese bis zum Lebensende gezahlt – bei einer unterstellten Lebenserwartung von rund 85 Jahren für insgesamt 22 Jahre.

Um den Wert der lebenslang zu erwartenden Rentenbezüge zu ermitteln, müssen die künftigen, regelmäßig erhöhten Rentenzahlungen so umgerechnet werden, dass die Beträge dem Wert einer im Jahr 2024 gezahlten Bruttorente entsprechen (Barwert). Dazu werden die im Rentenversicherungsbericht angekündigten Anpassungen herangezogen (BMAS, 2022, 49). Allen lebenslangen Rentenzahlungen entspricht dann im Jahr 2024 ein Barwert von 283.484 Euro.

Entschließt sich derselbe Arbeitnehmer stattdessen, erst im Jahr 2027 in den Ruhestand zu wechseln, dann erhöht sich die Altersrente zum einen, weil drei weitere Beitragsjahre hinzukommen, zum anderen, weil Abschläge entfallen. Einschließlich der jährlichen Rentenerhöhungen beträgt die monatliche Bruttorente dann 1.823,60 Euro. Um diesen Betrag wieder mit der vorgezogenen Rente vergleichen zu können, werden die bis zum Jahr 2027 erwarteten Rentenanpassungen zurück-gerechnet. Der abschlagfreien Rente entspricht deshalb im Jahr 2024 ein Barwert von 1.653,60 Euro – 20 Prozent mehr als bei einem um drei Jahre vorgezogenen Rentenbezug.

Weil sich damit bei gleicher Lebenserwartung die Rentenbezugsdauer um drei Jahr verkürzt, könnte man vermuten, dass der Barwert des lebenslangen Rentenbezugs sinkt. Tatsächlich wird aber der Effekt einer verkürzten Bezugsdauer durch die Steigerung der Monatsrente überkompensiert. Im Vergleich zum Frühverrentungsfall steigt der Barwert des lebenslangen Rentenbezugs um rund 10 Prozent. Erfolgt der Renteneintritt zum Beispiel erst im Jahr 2029, steigt die Bruttorente sowohl mit den zusätzlichen Beitragsjahren als auch mit dem Zuschlag. Zurückgerechnet auf das Jahr 2024 läge nicht nur der Barwert der erstmals gezahlten Bruttorente um gut 40 Prozent über der drei Jahre vorzeitig bezogenen Rente. Trotz der um fünf Jahre kürzeren Bezugsdauer würde auch der Barwert des lebenslangen Rentenbezugs um 16,7 Prozent höher ausfallen.

Fazit

Geht es um eine möglichst armutspräventive Alterssicherung, ist ein späterer Renteneintritt bei gleichzeitig verlängerter Lebensarbeitszeit das Mittel der Wahl. Weil das Rentenrecht dies bereits anreizt, sollten vor allem Fehlanreize zugunsten eines frühzeitigen Rentenbezugs korrigiert werden. Dazu zählt sowohl das Privileg eines abschlagfreien vorzeitigen Bezugs der Altersrente für besonders langjährig Versicherte als auch der Wegfall der Hinzuverdienstgrenze während der Vorruhestandsphase.

Länger arbeiten lohnt sich im Alter

Rentenpolitik für oder mit alternden Mehrheiten?

Die Bevölkerung altert und die Versorgungsinteressen der betagten Bürger rücken damit zunehmend in den Mittelpunkt der Politik.

IW

Politische Ökonomie der Rentenreform

Die Alterung der deutschen Bevölkerung führt in der umlagefinanzierten Gesetzlichen Rentenversicherung zu höheren Beiträgen bei sinkendem Sicherungsniveau. Dies ließe sich bremsen, wenn mit steigender Regelaltersgrenze der Renteneintritt später erfolgte.

IW