Die Erwartungen der Immobilienunternehmen drehen ins Minus. Der Immobilien-Index des IW erreicht damit einen Tiefstand. Auch die Einzelwerte zeigen, dass sich der Zyklus dem Ende neigt. Die Chefetagen der Branche schätzen ihre Lage jedoch weiterhin positiv ein. Bislang deutet auch nichts auf einen plötzlichen Einbruch der Konjunktur hin. Die Attraktivität des deutschen Immobilienmarktes bei ausländlichen Investoren dürfte weiterhin hoch bleiben.

Der Anfang vom Ende des Immobilienbooms

IW-Kurzbericht

Die Erwartungen der Immobilienunternehmen drehen ins Minus. Der Immobilien-Index des IW erreicht damit einen Tiefstand. Auch die Einzelwerte zeigen, dass sich der Zyklus dem Ende neigt. Die Chefetagen der Branche schätzen ihre Lage jedoch weiterhin positiv ein. Bislang deutet auch nichts auf einen plötzlichen Einbruch der Konjunktur hin. Die Attraktivität des deutschen Immobilienmarktes bei ausländlichen Investoren dürfte weiterhin hoch bleiben.

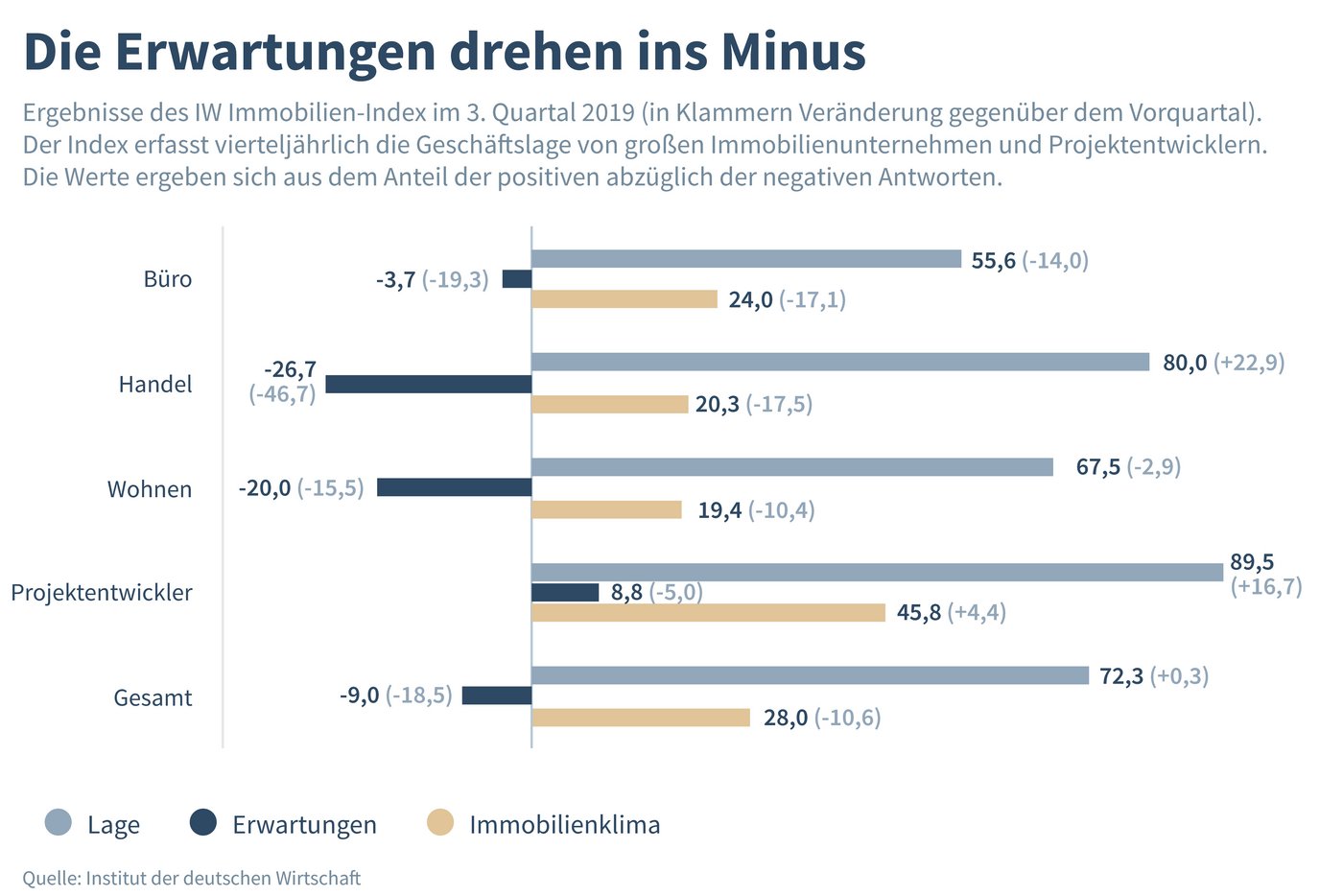

Bei der Herbstbefragung 2019 des IW Immobilien-Index überwiegen zum ersten Mal nach Jahren des Booms die negativen Erwartungen. Von den gut 100 antwortenden leitenden Angestellten der Branche erwarten damit mehr Immobilienunternehmen für die nächsten 12 Monate eine schlechtere als eine bessere Entwicklung. Die Erwartungen sinken im Vergleich zum Vorquartal sehr deutlich um 18,5 Punkte auf minus 9,0 (Abbildung). Mit 71,6 Prozent geht jedoch immer noch eine Mehrheit von einer gleichbleibenden Entwicklung aus. Und auch die aktuelle Lage wird immer noch recht ordentlich eingeschätzt. Mit einem Wert von 72,3 hat sich die Lage auf solidem Niveau stabilisiert (+0,3 im Vergleich zum Vorquartal).

Das aus dem Mittelwert der Geschäftslage und Erwartungen gebildete Immobilienklima sinkt damit auf den niedrigsten Wert seit dem Beginn des IW Immobilien-Index im Jahr 2014. Im Vergleich zum Vorquartal verringert sich das Geschäftsklima um 10,6 Prozentpunkte auf 28,0. Entscheidend für die Gesamteinschätzung der Konjunktur ist, dass das Immobilienklima nun dreimal in Folge gesunken ist (Im ersten Quartal 2019 lag das Immobilienklima noch bei 39,0). Nach der Dreimal-Regel der Konjunkturforschung signalisiert dies einen Wendepunkt und eine Richtungsänderung in der wirtschaftlichen Entwicklung. Der Abschwung hat demnach begonnen. Damit folgt der Immobilienmarkt der Gesamtstimmung der deutschen Wirtschaft (ifo, 2019).

Die Ergebnisse lassen aufhorchen und stellen die Frage nach der Geschwindigkeit der zu erwartenden Konjunkturabkühlung. Und hier deuten alle Fundamentaldaten auf eine langsame Abkühlung hin. So bleiben die Zinsen langfristig niedrig. Die Effektivzinssätze für Wohnungsbaukredite an private Haushalte erreichten im Juli 2019 sogar einen historischen Tiefstand (Deutsche Bundesbank, 2019). Die Stimmung hat sich diesbezüglich in den letzten Monaten stark gewandelt. Die befragten Unternehmen gehen daher nun wieder von zukünftig besseren Finanzierungsbedingungen aus. Ein positiver Wert wurde beim IW Immobilien-Index zuletzt vor drei Jahren im dritten Quartal 2016 erreicht.

Deutschlands Wirtschaft leidet aktuell vor allem wegen der schwächelnden Weltwirtschaft (IW, 2019) und nicht wegen Problemen im Inland, die für die Immobilienwirtschaft maßgeblich sind. Die Beschäftigung und die Einkommen steigen. Der Konsum ist hoch. Es bestehen hohe Wohnungsbedarfe, die vielerorts noch nicht gedeckt sind (Henger/Voigtländer, 2019). Es wird ein paar Jahre dauern, bis sich die Märkte wieder entspannen. Die Mietentwicklungen gehen in der Regel mit den lokalen Einkommen Hand in Hand und entkoppeln sich nicht vollständig von den Preisen (Kohl et al., 2019). Auch die Immobilienfinanzierung bleibt solide. Im Büromarkt wird kaum spekulativ gebaut, wie die im Markt zu beobachtenden hohen Anteile an Vorvermietungen anzeigen. Die Fehler der Vergangenheit, die zu hohen Büroleerständen weit über 10 Prozent in den Bürozentren wie Düsseldorf und Frankfurt am Main scheinen sich nicht zu wiederholen. Die eingeführten und geplanten politisch überzogenen Regulierungen trüben zwar die Stimmung, betreffen jedoch vor allem den Wohnungsmarkt (z. B. Mietpreisbremse) und stellen nur in einzelnen Städten wie Berlin ein reales Problem dar (Mietendeckel, Milieuschutzgebiete etc.).

Auch die Attraktivität des deutschen Immobilienmarktes bei ausländlichen Investoren ist und bleibt hoch und dürfte auch weiterhin die Konjunktur der Branche stützen. Die diesmalige Sonderfrage des IW Immobilien-Index beschäftigte sich mit diesem wichtigen Thema, für das es aufgrund der schwierigen Abgrenzung von ausländischen und inländischen Investoren keine amtliche Statistik gibt. Bei der ersten Frage wurde nach der Entwicklung des Investitionsvolumens internationaler Investoren im deutschen Immobilienmarkt in den letzten fünf Jahren gefragt. Jeweils rund ein Drittel der Befragten gaben an, dass das Volumen leicht (32,5%) bzw. stark (33,1%) zugenommen hat. Jeweils jeder Zehnte beobachtete hingegen einen leichten (9,7%) bzw. starken (10,4%) Rückgang. Die zweite Frage widmete sich den Hauptmotiven für internationale Investments in Deutschland. Die Teilnehmer antworteten (Mehrfachnennungen möglich):

- Anlage in einem „sicheren Hafen“ mit geringem Risiko, aber möglicherweise geringen Ertrag (76,8%)

- Erwartung langfristig steigender Preise (50,3%)

- Diversifikation von Portfolios (41,3%)

- Erzielung von langfristigen Mieterträgen (40,0%)

- Spekulation auf kurzfristig weiter steigende Preise (24,5%)

- Kauf von Immobilien zur Selbstnutzung (3,9%)

Die ausländischen Investoren schätzen damit vor allem die hohe Stabilität des deutschen Immobilienmarktes, mit der sich die Performance ihrer Portfolios langfristig optimieren lassen. Die dritte Frage zu den internationalen Investoren befasste sich mit deren Bedeutung im Vergleich zu den nationalen Investoren für die Preisentwicklung in den deutschen Metropolen. Da ausländliche Investoren hauptsächlich im Core-Segment in Toplagen aktiv sind, sind nur in den größten Standorten in Deutschland nennenswerte Preiseffekte zu erwarten. In den Metropolen machen die Befragungsteilnehmer die ausländischen Investoren jedoch mitverantwortlich für die starken Preissteigerungen der letzten Jahre. Knapp die Hälfte bescheinigte den internationalen Investoren ein etwas (31,2%) bzw. eine deutlich (13,6%) stärkere Bedeutung als den nationalen Akteuren. Gut jeder Dritte (35,7%) sieht die Bedeutung beider Investorengruppen auf Augenhöhe. Eine Minderheit sieht hingegen die Bedeutung der ausländischen Investoren etwas (9,7%) bzw. deutlich (3,3%) schwächer als die der Inländer.

Die vier Teilsektoren des IW Immobilien-Index sind unterschiedlich stark von der Eintrübung der Gesamtlage betroffen (Abbildung). Das Immobilienklima sank am stärksten in den konjunktursensibleren Sektoren Handel (-17,5) und Büro (-17,1). Auch das Wohnungsmarktsegment verschlechtert sich (-10,4). Bei den Projektentwicklungen erholt sich der Wert nach zwei Quartalen des Rückgangs ein wenig (+4,4). Mit Ausnahme der Projektentwickler sind die Erwartungen nun alle negativ. Die Einzelfragen des IW Immobilien-Index deuten wie die meisten Fundamentaldaten ebenfalls auf ein langsames Ende des seit dem Jahr 2010 anhaltenden Immobilienbooms hin. So sind die Befragungsergebnisse immer noch als gut einzuschätzen, jedoch erreichen die Werte teilweise neue Tiefstände. Das betrifft speziell die Erwartungen zu den Miet- und Preisentwicklungen. Die ersten CEOs gehen von sinkenden Mieten und Preisen aus. Kennzeichnend für das Ende eines Immobilienzyklus sind die veränderten Erwartungen bei Preisen und den typischer Weise nachlaufenden Mieten. In den letzten Jahren gingen die Immobilienunternehmen immer von stärkeren Preisentwicklungen aus. Zum ersten Mal erwarten die Chefetagen nun eine stärkere Dynamik bei den Mieten. Die Immobilienbestände will die Mehrzahl der Unternehmen weiterhin ausweiten. Insbesondere in den Bereichen Büro und Handel setzen nun aber mehr Unternehmen auf Verkauf. Die Projektentwickler werden in jeder Befragungswelle auch zu ihren Vorverkäufen und zu ihren Vorvermietungen befragt. Generell ist der Anteil der Vorvermietungen und Vorverkäufe aufgrund des Nachfrageüberhangs auf sehr hohem Niveau. Dies gilt insbesondere für die Vorvermietungen im Bürosegment. Die Werte der Vorvermietung sind nun sehr deutlich gesunken. Deutlich mehr Projektentwickler als noch im Vorquartal erwarten sinkende Vorvermietungsanteile in den nächsten 12 Monaten. Damit liegen Anteile der Vorvermietungen und Vorverkäufe jetzt auf etwa gleichem Niveau. Die Erwartungen bei der Entwicklung der Grundstücksverkäufe sind ein wenig eingetrübt, bleiben aber positiv gerichtet.

Ralph Henger: Der Anfang vom Ende des Immobilienbooms

IW-Kurzbericht

Der Immobilienmarkt dreht sich noch in diesem Jahr

Im Interview mit LinkedIn News DACH spricht IW-Immobilienexperte Michael Voigtländer über die aktuellen Chancen am Immobilienmarkt, wo die Preise am meisten anziehen könnten und wie sich die prognostizierte Zinssenkung der EZB auf den Markt auswirken dürfte.

IW

Was hilft Mietern? Reicht die Mietpreisbremse?

Es wird zu wenig gebaut. Und weil zu wenig Wohnungen und Häuser auf dem Markt sind, sind auch die Mieten hoch. Gestern hat die Ampelkoalition beschlossen, dass sie die Mietpreisbremse bis 2029 verlängert. Ob das für den Mieterschutz ausreicht, erklärt ...

IW